Annuitätendarlehen Vergleich vom: 20.02.2026

Jetzt Darlehen vergleichenAktueller Annuitätendarlehen-Zinssatz 02/2026:

Aktuelle Zinsen Annuitätendarlehen

Wie ist der Zinssatz aktuell beim Annuitätendarlehen?

Wie wirken sich Sondertilgungen aus?

Wie findet man einen günstigen Zinssatz für ein Darlehen?

Wie kann man die aktuellen Zinssätze für eine Anschlussfinanzierung sichern?

Wie ist die zukünftige Entwicklung?

Wie ist der Zinssatz aktuell beim Annuitätendarlehen?

Die Zinsen zur Immobilienfinanzierung sind derzeit sehr günstig, aber dennoch sollte man als künftiger Kreditnehmer nicht einfach das nächstbeste Angebot wählen, sondern aktuelle Zinsen beim Annuitätendarlehen vergleichen. Online kann man am schnellsten einen Zinsvergleich für aktuelle Bauzinsen machen und bekommt so einen sicheren Überblick über die momentane Marktlage und kann auf diese Weise das derzeitige Zinsniveau besser einschätzen.

Die Zinsen zur Immobilienfinanzierung sind derzeit sehr günstig, aber dennoch sollte man als künftiger Kreditnehmer nicht einfach das nächstbeste Angebot wählen, sondern aktuelle Zinsen beim Annuitätendarlehen vergleichen. Online kann man am schnellsten einen Zinsvergleich für aktuelle Bauzinsen machen und bekommt so einen sicheren Überblick über die momentane Marktlage und kann auf diese Weise das derzeitige Zinsniveau besser einschätzen.

Doch man sollte nicht nur den Zinssatz aktuell beim Annuitätendarlehen beachten, es gibt auch noch weitere Kriterien, die man bei der Wahl einer guten Baufinanzierung berücksichtigen sollte. Zum Beispiel ist es nicht unerheblich, ob während der Immobilien-Finanzierung auch kostenlose Sondertilgungen gemacht werden können oder ob man den Prozentsatz für die Tilgung während der Darlehenslaufzeit verändern kann.

Wie hoch ist der Zinssatz aktuell für ein Annuitätendarlehen?

Das Zinsniveau für aktuelle Bauzinsen ist derzeit so niedrig wie kaum zuvor. Künftige Immobilienbesitzer sind somit in der überaus vorteilhaften Lage, dass sie eine Immobilie in der jetzigen Niedrigzinsphase zu überaus günstigen Konditionen finanzieren können. Das folgende Beispiel verschafft dem Kreditinteressenten einen Überblick über derzeitig aktuelle Zinssätze zu einem Annuitätendarlehen in Höhe von 180.000 Euro:

Beispiel Zinssatz aktuell (Stand Sep. 2019)

| Nettodarlehen | Kreditlaufzeit | Tilgung | Beleihung | effektiver Jahreszins | Sollzins p.a. | Darlehensrate |

|---|---|---|---|---|---|---|

| 180.000 Euro | 5 Jahre | 2 % | 60% | 0,23% | 0,21% | 300,- Euro |

| 180.000 Euro | 10 Jahre | 2 % | 60% | 0,16% | 0,14% | 324,- Euro |

| 180.000 Euro | 15 Jahre | 2 % | 60% | 0,44% | 0,42% | 366,- Euro |

| 180.000 Euro | 20 Jahre | 2 % | 60% | 0,62% | 0,60% | 393,- Euro |

| 180.000 Euro | 25 Jahre | 2 % | 60% | 1,02% | 0,99% | 453,- Euro |

Wie funktioniert beim Annuitätendarlehen ein Zinsvergleich?

Gerade bei lang laufenden Ratenzahlungen ist es wichtig, die Kosten für den Kredit so niedrig wie möglich zu halten. Es gibt verschiedene Faktoren, die bei der Wahl zur Immobilienfinanzierung für oder gegen ein Kreditinstitut sprechen, entscheidend sind. Das Hauptkriterium sind aber nach wie vor aktuelle Zinsen beim Annuitätendarlehen, wenn man einen Zinsvergleich nutzt, um bei der Finanzierung der Immobilie Geld zu sparen. Dies ist ein sehr wichtiger Faktor, denn die Laufzeiten von Immobiliendarlehen sind bei den meisten Kreditnehmern über viele Jahre ausgelegt.

Gerade deshalb ist es wichtig, die Kosten für einen Immobilienkredit so niedrig wie möglich zu halten. Berechnen lässt sich dies schon einmal vorab mit der Hilfe von einem Annuitätenrechner. Er kalkuliert die zu erwartende monatliche Annuitätenrate. Verändert man den Darlehenszins, die Tilgung und die Darlehenssumme, lassen sich auf einfache Weise verschiedene Zinsangebote für eine Baufinanzierung oder einen Immobilienkauf kalkulieren und vergleichen.

Tipp:

Mit dem online Annuitätenrechner lässt sich beim Zinsvergleich verschiedener Angebote zum Annuitäten-Darlehen die jeweilige monatliche Rate und die entsprechende Restschuldbilanz in kürzester Zeit kostenlos berechnen und vergleichen.

Wie wirken sich Sondertilgungen auf ein Annuitätendarlehen aus?

Mit Sondertilgungen lässt sich die Laufzeit für das Darlehen verkürzen und die Zinskosten für die Immobilienfinanzierung sinken. Manche Banken verlangen für diese Option allerdings immer noch einen höheren Zinssatz, sehr viele Direktbanken bieten mittlerweile aber auch kostenlose Sondertilgungen an. Um zu verdeutlichen wie sich kostenlose Sonderzahlungen auf eine Immobilienfinanzierung auswirken, nachfolgend eine Tabelle, wie Sondertilgungen die Restlaufzeit verkürzt und die Kreditkosten verringert:

| Darlehen mit Sondertilgung | Darlehen ohne Sondertilgung | |

|---|---|---|

| Nettodarlehen | 150.000 Euro | 150.000 Euro |

| Effektivzinssatz | 0,44% p.a. | 0,44% p.a. |

| Anfängliche Tilgung | 2 % | 2 % |

| Sondertilgung pro Jahr | 5.000,- Euro | 0,- Euro |

| Monatl. Darlehensrate | 305,- Euro | 305,- Euro |

| Laufzeit bis zur kompletten Tilgung | ca. 18 Jahre | ca. 45 Jahre |

| Zinszahlungen in diesem Zeitraum | 6.207,15 Euro | 15.438,10 Euro |

| Zins- und Tilgungskosten gesamt | 156.207,15 Euro | 165.438,10 Euro |

| Restschuldbilanz nach 10 Jahren | 68.313,50 Euro | 119.335,96 Euro |

| Restschuldbilanz nach 15 Jahren | 26.102,75 Euro | 103.490,59 Euro |

| Restschuldbilanz nach 20 Jahren | 0,00 Euro | 87.292,83 Euro |

| Restschuldbilanz nach 25 Jahren | 0,00 Euro | 70.734,84 Euro |

| Restschuldbilanz nach 30 Jahren | 0,00 Euro | 53.808,61 Euro |

Resultat: Mit kostenlosen Sondertilgungen lässt sich eine kürzere Darlehenslaufzeit erreichen und somit muss der Kreditnehmer auch weniger Zinsen für das Annuitätendarlehen zahlen. In diesem Fall führen die jährlichen Sonderzahlungen von fünftausend Euro zu einer Zinsersparnis von beachtlichen 9.230,95 Euro.

Wie findet man einen günstigen Zinssatz für ein Annuitäten-Darlehen?

Ein günstiges Angebot für ein Immobiliendarlehen lässt sich ganz einfach mit Hilfe eines Onlinevergleichs finden. Nicht nur allein auf Grund der derzeitigen Niedrigzinsphase sind aktuelle Annunitätendarlehen Zinsen sehr günstig zu bekommen, auch die Konkurrenz im Internet im Bereich der Bau- und Immobilienfinanzierungen ist sehr gross und die Anbieter buhlen um die Gunst des Kunden. Bei der Finanzierung von Immobilien geht es in der Regel um sehr viel Geld und dabei kann schon ein kleiner Unterschied im aktuellen Zinssatz eine erhebliche Auswirkung auf die Kosten für ein Immobiliendarlehen haben.

Ein günstiges Angebot für ein Immobiliendarlehen lässt sich ganz einfach mit Hilfe eines Onlinevergleichs finden. Nicht nur allein auf Grund der derzeitigen Niedrigzinsphase sind aktuelle Annunitätendarlehen Zinsen sehr günstig zu bekommen, auch die Konkurrenz im Internet im Bereich der Bau- und Immobilienfinanzierungen ist sehr gross und die Anbieter buhlen um die Gunst des Kunden. Bei der Finanzierung von Immobilien geht es in der Regel um sehr viel Geld und dabei kann schon ein kleiner Unterschied im aktuellen Zinssatz eine erhebliche Auswirkung auf die Kosten für ein Immobiliendarlehen haben.

Aus diesem Grund ist es essenziell, auf der Suche nach einer günstigen Baufinanzierung einen Überblick über die aktuellen Zinssätze und die Entwicklung des Zinsniveaus zu haben.

Mit Hilfe des Vergleichsrechners lassen sich schnell und effektiv die Finanzierungsangebote verschiedener Anbieter gegenüberstellen. Hat man ein paar interessante Angebote gefunden, kann man direkt online aus dem Rechner heraus Informationen einholen und eine Kreditanfrage zum Annuitätendarlehen bei der jeweiligen stellen.

Wie kann man die aktuell günstigen Zinssätze für eine Anschlussfinanzierung sichern?

Wer eine Anschlussfinanzierung benötigt, kann sich die aktuell günstigen Hypothekenzinsen für die Zunkunft sichern, auch wenn die Finanzierung im Moment noch gar nicht gebraucht wird. Der Kreditnehmer kann bis zu fünfeinhalb Jahre vor Ablauf des alten Darlehens und somit die Restschuld fällig wird, die aktuell niedrigen Darlehenszinsen mit einem sogenannten Forward-Darlehen-Vergleich bereits vorab sichern.

Auf diese Weise lässt sich das Zinsänderungsrisiko nach Ende der Kreditlaufzeit aushebeln. Der Darlehensnehmer muss sich somit nicht nach fünfeinhalb Jahren vor höheren Hypothekenzinsen fürchten, denn mit dem Forwarddarlehen hat er sich die heute geltenden Hypotheken-Zinsen in die Zunkuft gesichert. Somit besteht nach Ablauf der alten Baufinanzierung auch nicht die Gefahr, plötzlich eine höhere monatliche Raten zu zahlen oder eine viel längere Darlehenslaufzeit in Kauf nehmen zu müssen.

Was beeinflusst den Zinssatz für ein Annuitätendarlehen?

Aktuelle Zinsen beim Annuitäten-Darlehen können sich anhand von verschiedenen Einflüssen verändern. Bauzinsen aktuell unterscheiden sich zwar bei den Kreditinstituten, liegen meist aber etwa auf dem gleichen Zinsniveau. Was ist dann für den Darlehenszins eigentlich noch ausschlaggebend?

Liquidität des Kreditnehmers

Zum einen ist es sicherlich einmal die Zahlungsfähigkeit, die sogenannte Bonität des Kunden. Diese wird beim Kreditantrag von jedem Kreditinstitut überprüft. Sollte die Bonität (Kreditwürdigkeit) des Kreditsuchenden der jeweiligen Bank nicht zusagen, wird der Darlehensantrag meist nicht angenommen oder der Kunde muss einen höheren Zins für die Finanzierung bezahlen. Wird die Bonität hingegen als positiv eingestuft, bekommt man oft niedrige Zinsen für einen Immobilienkredit.

Darlehenssumme und Laufzeit

Und ebenso haben auch diese beiden Variablen einen Einfluss, je höher die Darlehensumme ist, umso höher ist auch der Kreditzins und je geringer die Darlehenshöhe ist, desto günstiger ist in der Regel der Darlehenszins. Auch bei einer längeren Laufzeit eines Immobilienkredits verlangen die meisten Bank auf Grund eines erhöhten Ausfallrisikos durch Zahlungsunfähigkeit des Kreditnehmers oft einen höheren Zinsatz zur Baufinanzierung. Vor einem Abschluss zur Immobilienfinanzierung sollte man daher die Angebote verschiedener Kreditinstitute vergleichen, um so eine geeignete Finanzierung für sein persönliches Immobilienvorhaben zu finden.

Derzeitige Marktsituation

Auch die derzeitige allgemeine Marktlage hat einen starken Einfluss auf aktuelle Annuitätendarlehen Zinsen. Sie hat bei Banken den wohl grössten Anteil an der Zinsgestaltung für Immobilien-Finanzierungen. Bei der Einschätzung der Marktsituation spielen die Verzinsung für Hypothekenpfandbriefe und der Leitzins der europäischen Zentralbank eine Rolle.

In welche Richtung werden sich die Bauzinsen entwickeln?

Jeder der vorhat ein Haus zu bauen oder sich eine Immobilie zu kaufen, der kann ein Baudarlehen derzeit zu einem aktuell günstigen Zinssatz aufnehmen. Die günstigen Hypothekenzinsen wirken sich natürlich positiv auf die Kosten der kompletten Immobilienfinanzierung aus und entscheiden am Ende wie teuer der Immobilienkauf letztendlich wird.

Jeder der vorhat ein Haus zu bauen oder sich eine Immobilie zu kaufen, der kann ein Baudarlehen derzeit zu einem aktuell günstigen Zinssatz aufnehmen. Die günstigen Hypothekenzinsen wirken sich natürlich positiv auf die Kosten der kompletten Immobilienfinanzierung aus und entscheiden am Ende wie teuer der Immobilienkauf letztendlich wird.

Mit nur einer kleinen Veränderung der Prozentpunkte hinter dem Komma nach unten oder oben, kann das dem Darlehensnehmer sehr viel Geld sparen oder auch sehr viel Geld kosten. Nun stellt sich natürlich die Frage, wann ist der beste Zeitpunkt um einen Immobilienkredit zum bestmöglichen Zinssatz aktuell abschliessen zu können? Diese Frage kann wohl kaum jemand so ganz genau beantworten. Fakt ist jedoch, die derzeit anhaltende Niedirgzinsphase ermöglicht es künftigen Immobilienbesitzern ihre Wunschimmobilie zu günstigen Zinskonditionen zu finanzieren. Langfristig gesehen werden die Hypothekenzinsen für Immobilien-Kredite wohl auch wieder nach tendieren.

Was die Zukunft bringt kann keiner so genau sagen, auch wenn sich viele Käufer von Wohneigentum eine genauere Prognose in Bezug auf die aktuellen Zinssätze für Annuitätendarlehen wünschen. Den Zinsverlauf genau einzuschätzen ist jedoch relativ schwierig. Die Zinsen zur Immobilienfinanzierung hängen natürlich auch ganz eng mit der Entwicklung der allgemeinen wirtschaftlichen Marktlage zusammen. Zum Teil sind es ganz verschiedene Einflüsse, die für einen Anstieg oder Fall der aktuellen Hypothekenzinsen sorgen. Oftmals wird in diesem Zusammenhang auf den sogenannten Leitzins der EZB (Europäische Zentralbank) hingewiesen.

Korrekt ist in jedem Fall, werden die Leitzinsen angehoben, erhöht sich dadurch auch das allgemeine Zinsniveau und somit auch die Darlehenszinsen. Hingegen hat der Leitzins jedoch keine unmittelbare Auswirkung auf die Hypothekenzinsen, denn sie steigen meist schon vor dem Leitzins an und sie sinken in der Regel auch schon bevor der Leitzins fällt. Noch bevor die EZB handelt, reagiert der Markt bereits darauf. Somit lässt sich sagen, dass der Leitzins keine sichere Prognose für die künfige Entwicklung der Bauzinsen bietet.

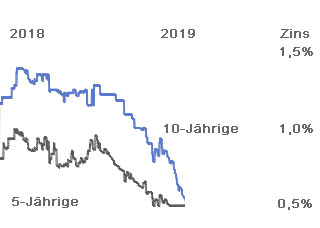

Mit deutschen Staatsanleihen lässt sich dagegen eine bei weitem zuverlässigere Prognose stellen, in welche Richtung sich die aktuellen Zinsätze für Immobilienkredite in der kommenden Zeit bewegen werden. Ganz einfach erklärt, die deutschen Staatsanleihen haben einen Einfluss auf die Pfandbriefanleihen, diese wirken sich wiederum auf die Hypothekenzinsen aus, weil die Kreditinstitute die Vergabe ihrer Immobilienkredite dadurch refinanzieren.

Letztendlich kann man sagen, umso günstiger Pfandbriefe für die Banken zu haben sind, umso günstigere Zinssätze geben die Geldinstitute an den Verbraucher zur Immobilienfinanzierung weiter.